|

Menjadi pemain bola adalah pekerjaan yang rentan terluka karena itu asuransi pemain bola sangat penting. Asuransi yang dimiliki oleh pemain bola tidak hanya untuk kesehatan, tetapi beberapa pemain bola juga mengasuransikan anggota tubuhnya. Mungkin terdengar asing untuk memiliki asuransi khusus untuk anggota tubuh, hal ini bukanlah hal yang aneh dengan bagaimana bencana yang terjadi pada badan bisa memberhentikan karir mereka. Topik asuransi pemain bola semakin relevan dengan semakin mendekatnya ajang pertandingan sepak bola dunia, Piala Dunia 2022 yang akan terjadi 20 November – 18 December. Anggota tubuh pemain bola berisiko terluka dan cedera saat bertanding dan dengan semakin dekatnya acara piala dunia, pelatihan dan permainan para atlet akan semakin berat. Ketahui asuransi pemain bola yang ditujukan pada anggota tubuh mereka di bawah ini! Asuransi Pemain Bola Tidak jarang asuransi pemain bola untuk menutupi proteksi anggota tubuh atau seluruh tubuh mereka. Berikut ini adalah daftar pemain bola yang memiliki asuransi untuk anggota tubuh mereka!

Di PSG sendiri Neymar mengalami cedera yang berkelanjutan hingga harus melewati hampir 100 pertandingan, dengan kaki pemain bola yang penting untuk karir mereka dan kondisi Neymar seperti ini, tidak heran untuknya memilih kedua kakinya sebagai anggota tubuh yang diasuransikan. Nilai dari asuransi pemain bola Neymar senilai Rp174 miliar rupiah.

Gareth Bale melakukan migrasi ke Real Madrid ditahun 2013 dan mengalami cedera pertamanya. Real Madrid segera memilih kaki Bale sebagai anggota tubuh yang diasuransikan. Asuransi pemain bola Gareth Bale ini senilai 100 juta Euro atau senilai Rp1,7 triliun Dengan mendekatnya piala dunia 2022, asuransi pemain bola menjadi sesuatu yang harus dipikirkan, tidak hanya untuk para atlet, tetapi juga para penonton. Asuransi bisa membantu menanggulangi situasi yang tidak terduga bagi siapa saja dan bisa disesuaikan dengan kebutuhan masing – masing. Salah satu asuransi yang bisa dilakukan adalah asuransi kesehatan untuk membantu menjaga kesehatan kamu seperti PRU solusi sehat plus pro yang bisa memberikan proteksi kesehatan menyeluruh hanya mulai dari Rp 270.000 per bulan saja, lho! Sumin Liu #KebaikanAsuransi

0 Comments

Anda sudah mantap untuk berinvestasi emas? Jika sudah, cek dulu harga emas hari ini.

Logam mulia atau emas merupakan investasi yang praktis dan mudah dilakukan oleh siapa saja. Bagi Anda yang memiliki tujuan menengah atau jangka panjang, seperti menyekolahkan anak ke jenjang lebih tinggi atau membeli rumah, investasi emas adalah kuncinya. Pasalnya, emas memberikan keunggulan, yaitu imbal hasil yang cukup menjanjikan minimal dalam jangka waktu lima tahun, mudah mencairkannya, dan harganya cenderung naik. Kalaupun turun, nilainya tidak signifikan. Pada umumnya, emas yang beredar di pasaran berasal dari PT Aneka Tambang (Antam) dan PT Untung Bersama Sejahtera (UBS). Perbedaan harga keduanya tak terlalu jauh (emas UBS sedikit lebih rendah) dan kadar emangnya pun sama yaitu 99,99%. Hanya saja, emas Antam bersertifikat internasional dan diakui oleh London Bullion Market Association sedangkan emas UBS bersertifikat nasional dari PT UBS. Meski demikian harga buyback hampir sama. Bagi Anda yang sudah mantap investasi emas, simak tips berikut ini agar Anda bisa mendapatkan harga emas terbaik. Cek Harga Emas Sebelum membeli, cek harga emas hari ini di situs resmi Butik Emas Antam, Pegadaian, marketplace, maupun toko emas terpercaya. Di sana, biasanya terdapat informasi harga emas per gram, setengah gram, lima gram, dua gram, hingga 100 gram. Bandingkan harganya dan cek berita ekonomi terkini khususnya tentang emas karena, harga emas dalam negeri dipengaruhi oleh harga emas dunia. Pilih Cara Investasi Setelah mengecek harga emas, pilih cara investasinya. Anda bisa memilih berinvestasi dengan membeli langsung di Butik Emas Antam atau toko emas terpercaya, tabungan emas di Pegadaian, atau melalui di marketplace. Apa perbedaannya? Keunggulan membeli emas berbentuk fisik, Anda bisa langsung membawa pulang atau menyimpannya di rumah. Jika berupa tabungan emas, Anda bisa membeli dengan sistem mencicil atau menabung uang sesuai kemampuan, dan sistem tabungan akan mengkonversi uang ke dalam besaran (gram) emas. Jika menginginkan emas berbentuk fisik, Anda harus membayar biaya cetaknya. Apapun cara yang Anda pilih, investasi adalah salah satu cara mengelola keuangan. Agar masa depan Anda dan keluarga terjamin. Di samping itu, komponen mengelola keuangan lain yang tak kalah penting adalah memiliki perlindungan diri. Dengan kata lain, Anda disarankan memiliki asuransi dengan manfaat investasi. Hal tersebut telah dilakukan oleh Dana Investasi PRULink dari Prudential Indonesia. Dana Investasi memungkinkan Anda memilih Premi atau Kontribusi yang diinvestasikan ke berbagai jenis dana, mulai dari portofolio saham, pendapatan tetap, dan lainnya. Tujuannya adalah proteksi asuransi sekaligus investasi. Pilih Cara Penyimpanan Khusus bagi Anda yang membeli emas fisik, barang tersebut dapat disimpan di safety box di rumah, safe deposit box di bank, menyimpan di Pegadaian, atau memanfaatkan layanan Brankas LM dari Antam. Waktu Mencairkan Emas Kapan waktu tepat mencairkan emas? Hal itu tergantung tujuan Anda. Jika tujuan sudah tercapai, segera cairkan. Namun jika Anda menginginkan imbal hasil yang cukup menggiurkan, minimal simpan emas selama lima tahun. Sekadar saran, sebaiknya membeli emas dalam pecahan satu gram. Pasalnya, pecahan kecil lebih mudah untuk dicairkan dibanding pecahan 50 gram. Selamat berinvestasi dan jangan lupa cek harga emas hari ini. Sumber : www.prudential.co.id/id/pulse/article/mau-investasi-emas-ketahui-terlebih-dahulu-tips-berikut-ini/ Cara cek saldo investasi Prudential lewat HP sekarang ini sudah bisa Anda terapkan. Hanya saja, mungkin di antara Anda masih ada yang belum mengetahuinya. Nah, di artikel ini kami akan memberikan penjelasannya untuk Anda. Sebab, sayang sekali bukan, jika Anda termasuk satu diantara banyaknya peserta asuransi Prudential, tapi belum tahu cara mengecek saldo asuransi bahkan mencairkan atau mengklaim saldonya? Asuransi Prudential Prudential adalah salah satu perusahaan asuransi swasta ternama di Indonesia yang berada di bawah naungan PT Prudential Life Assurance (Prudential Indonesia). Perusahaan ini sudah berdiri sejak 1995 dan juga telah menjadi bagian dari Prudential plc, yaitu sebuah grup perusahaan jasa keuangan yang ada di Inggris. Perusahaan Prudential memberikan banyak pilihan asuransi yang bisa Anda manfaatkan sesuai dengan kebutuhan. Misalnya saja, asuransi jiwa, asuransi pendidikan, dan asuransi kesehatan. Ada beberapa alternatif cara cek saldo Prudential lewat HP yang bisa Anda terapkan. Cara-cara ini tergolong praktis dan mudah, berikut penjelasannya: 1. Cara cek saldo Prudential melalui aplikasi PULSE

Untuk cara cek saldo Prudential lewat HP yang satu ini sebenarnya cukup mudah. Sebab, Anda hanya memerlukan satu aplikasi yang telah terintegrasi dengan PRUaccess Mobile atau biasa disebut dengan Pulse. Aplikasi ini adalah aplikasi resmi milik Prudential. Hanya saja, pastikan koneksi internet Anda stabil, karena aplikasi hanya berjalan jika koneksi internetnya stabil. Berikut cara cek saldo Prudential lewat HP menggunakan aplikasi PULSE yang bisa Anda terapkan:

Pulse ini nyatanya tidak hanya berguna untuk cek saldo Prudential lewat HP, tetapi juga berguna untuk para nasabah melakukan kebutuhan lain. Misalnya saja, untuk memantau status pengajuan klaim, melakukan transaksi lewat e-Transaction seperti top up premi, pengalihan dan penempatan dana investasi, sekaligus fasilitas penghentian cuti premi. 2. Cara cek saldo Prudential melalui web PRUaccess Pada dasarnya, layanan web PRUaccess hampir sama dengan layanan PRUaccess mobile, yaitu hanya bisa diakses menggunakan user id dan password. Hanya saja, cara penerapannya tentu berbeda. Berikut cara cek saldo Prudential lewat HP di web PRUaccess:

3. Cara cek saldo Prudential melalui customer line 1500085 Mengenai cara cek saldo Prudential lewat HP yang satu ini cukup recommended untuk Anda terapkan. Apalagi jika Anda ingin mengecek saldo sewaktu-waktu, karena layanan ini tersedia dalam waktu 24 jam selama 7 hari pada layanan otomatis interaktif. Terapkan langkah-langkah berikut ini:

Untuk menerapkan langkah-langkah di atas, ada hal yang perlu Anda perhatikan lagi, yaitu mengenai ketersediaan pulsa. Karena cara ini tidak membutuhkan internet, tetapi membutuhkan pulsa, maka pastikan pulsa Anda masih cukup untuk melakukan panggilan. Siapkan juga data pelengkap seperti polis maupun TIN agar saat mendapat pertanyaan dari operator Anda bisa menjawabnya. 4. Cara cek saldo Prudential melalui SMS Terakhir, Anda bisa menerapkan cara cek saldo Prudential lewat HP berikut ini. Ya, cara ini masih tergolong konvensional, yaitu melalui SMS di zaman yang sudah canggih seperti sekarang ini. Namun, cara ini masih cukup menjadi rekomendasi. Untuk langkah-langkahnya adalah sebagai berikut:

Sandi TIN diperoleh dengan cara meminta bantuan kepada Customer Care Prudential melalui nomor 1500085. Silakan Anda hubungi nomor tersebut dan tekan angka 1 untuk pilihan layanan bahasa Indonesia, bisa juga tekan angka 2 untuk layanan bahasa Inggris. Kemudian, tekan 1 untuk Layanan Otomatis Interaktif, tekan 1 untuk Informasi Khusus Polis, tekan 1 untuk Informasi TIN, tekan 1 untuk Permintaan TIN, dan terakhir masukkan nomor polis Anda kemudian ikuti langkah selanjutnya. Jika terkendala untuk mengecek saldo investasi Prudential nya, silahkan hubungi saya di sini. Layanan asuransi tentunya kita butuhkan dalam kehidupan. Menentukan pilihan produk asuransi terbaik serta sesuai kebutuhan bukan hal yang mudah dilakukan. Hal ini tak lain dikarenakan banyaknya pilihan produk yang sudah ditawarkan perusahaan asuransi. Kini kita membahas tentang manfaat asuransi Prudential.

Perusahaan asuransi tersebut memang sudah ternama di Indonesia. Banyaknya jenis asuransi yang sudah ditawarkan perusahaan tentunya bisa menjadikan anda semakin mudah menentukan pilihan. Prudential merupakan perusahaan asuransi swasta yang terbilang sudah ternama di Indonesia. Pastinya sebagai penyedia layanan asuransi yang terbesar. Prudential ini mampu menghadirkan beragam pilihan produk asuransi menurut kebutuhan para nasabahnya. Adapun beragam contoh produk asuransi dari perusahaan ini meliputi asuransi pendidikan, asuransi kesehatan bahkan asuransi jiwa. Asuransi Prudential Indonesia kini berada dibawah naungan PT Prudential Life Assurance. Berdirinya mulai dari tahun 1995. Dengan berbekal beragam pengalaman yang telah mereka miliki serta banyaknya penghargaan diterima. Hal ini mampu menjadikan perusahaan asuransi ini menjadi pilihan banyak orang. Inilah Manfaat Asuransi Prudential Berbicara mengenai jenis asuransi tentunya ada banyak pilihannya. Dengan memiliki asuransi pastinya ada banyak manfaat asuransi Prudential yang bisa kita dapatkan. Bagi anda yang belum paham serta merasa penasaran, alangkah baiknya menyimak berbagai macam manfaatnya berikut ini: Mempunyai beragam pilihan produk asuransi Menjadi salah satu perusahaan asuransi terbesar yang berada di Indonesia. Maka Prudential ini menghadirkan beragam pilihan menarik untuk produk asuransi yang bisa disesuaikan menurut kebutuhan nasabah. Setidaknya kini sudah tersedia 12 produk asuransi Prudential yang telah tersedia untuk para nasabahnya. Baik itu produk asuransi syariah, tradisional bahkan juga unggulan. Banyaknya pilihan produk ini memungkinkan nasabah semakin mudah menentukan pilihan sesuai keinginan. Preminya terjangkau sekali Hadirnya pelayanan terbaik yang telah diberikan. Prudential masuk dalam salah satu perusahaan asuransi yang mampu hadirkan penawaran premi harga terjangkau. Premi asuransi ini mempergunakan sistem investasi. Jadi para nasabahnya tidak perlu lagi merasa khawatir kehilangan premi yang sudah dibayarkan. Selain itu pembayaran premi Prudential ini ternyata hanya berlangsung selama 5 tahun sampai 20 tahun lamanya, disesuaikan dengan pilihan produk yang dibeli. Proses aplikasi dijalankan secara online Supaya mampu mempermudah para nasabahnya ketika melakukan proses aplikasi pengajuan asuransi, maka pihak Prudential kini memberikan pelayanan secara online cepat tanpa berdekatan yang disingkat CEKATAN. Cara tersebut mempermudah nasabahnya dalam hal mendaftar, melakukan pembelian produk, melakukan klaim asuransi Prudential bahkan juga pengajuan klaim jika terjadi suatu musibah. Melalui aplikasi online ini, anda bisa melihat review produk jadi bisa menentukan pilihan pada salah satu produk terbaik. Inilah salah satu manfaat asuransi Prudential yang mampu menarik perhatian banyak orang. Memperoleh dukungan agen asuransi profesional Supaya mampu menjaga mutu sekaligus loyalitas nasabah. Maka Prudential pun kini memperoleh dukungan dari agen asuransi yang sudah profesional di bidangnya. Dengan hadirnya keunggulan ini, wajar saja jika asuransi tersebut bisa bertahan sampai ratusan tahun lamanya. Keuntungan berinvestasi jangka panjang Kali ini anda pun bisa memperoleh keuntungan berinvestasi dalam jangka panjang. Prudential berusaha memberikan penawaran sistem investasi yang terbilang menguntungkan para nasabah. Pertumbuhan nilai investasi terbilang lebih besar dibandingkan jika anda menabungnya di band. Nasabah Prudential juga tidak perlu merasa khawatir lagi dengan masalah premi yang mereka bayarkan. Itulah tadi berbagai macam manfaat yang bisa kita dapatkan jika berasuransi pada asuransi Prudential. Semoga saja dengan hadirnya penjelasan di atas. Mampu memperkuat anda untuk berasuransi. Pastikan anda menjatuhkan pilihan pada jenis asuransi sesuai kebutuhan. Pastikan agen asuransi nya ini sudah terpercaya sehingga anda tidak perlu merasa khawatir lagi akan premi yang dibayarkan. Agen resmi Prudential biasanya mempunyai lisensi khusus dari perusahaan. Sumber : https://dewabiz.com/manfaat-asuransi-prudential-yang-harus-kita-ketahui/ Ramadan telah memasuki minggu ketiga, sebentar lagi Hari Raya Idul Fitri tiba. Itu artinya sebagian besar masyarakat Indonesia telah menerima Tunjangan Hari Raya alias THR. Jika tidak cermat, THR akan habis begitu saja, mengingat kebutuhan menjelang Lebaran sangatlah banyak.

“Beberapa hari menjelang hari raya banyak orang yang menghabiskan uang THR untuk membeli hal-hal yang sifatnya konsumtif. Sebaiknya uang THR tersebut digunakan untuk membayar hutang, menabung, membayar zakat, dana darurat, membeli kebutuhan lain untuk hari raya, dan 10% - 20% dari uang THR dapat dialokasikan untuk berinvestasi. Pastikan bahwa aplikasi atau platform yang digunakan telah terdaftar di Badan Pengawas Perdagangan Berjangka Komoditi (Bappebti) dan Kementerian Komunikasi dan Informatika (Kominfo),” tutur Head of Growth Zipmex Indonesia, Siska Lestari. THR memang sejatinya diberikan oleh pemberi kerja untuk memenuhi kebutuhan-kebutuhan pekerjanya dalam menyambut hari Lebaran. Tapi, jangan sampai THR hanya lewat begitu saja. Tidak ada salahnya, jika kita mengelola sebagian dari uang THR yang kita dapatkan untuk tabungan masa depan Siska Lestari memberikan lima tips yang bisa dlakukan untuk memanfaatkan uang THR dengan bijak, khususnya sebagai tabungan di masa depan: 1. Niatkan tekad untuk menabung Penting untuk dapat menyisihkan uang THR untuk ditabung. Selain akan sangat berguna untuk masa depan, menabung juga dapat mencegah untuk berperilaku konsumtif dengan membeli barang-barang yang tidak diperlukan. Mulai menabung sekecil apapun, sangat berarti untuk dapat membentuk kebiasaan baik di masa depan. 2. Alokasikan sebagian untuk dana darurat Sesuai dengan namanya, dana darurat berfungsi sebagai sumber dana yang dapat digunakan untuk hal-hal yang tidak terduga seperti saat terkena PHK, munculnya pandemi, kebutuhan mendadak, dan lain sebagainya. Dana darurat merupakan salah satu bagian dalam perencanaan keuangan yang wajib dimiliki, karena dapat mencegah memiliki hutang, menutupi biaya mendesak, bahkan dapat menjadi dana untuk masa depan. 3. Sisihkan untuk memenuhi kebutuhan asuransi Asuransi sangat penting untuk dimiliki di saat ini. Memiliki asuransi dapat dikategorikan sebagai menabung, karena asuransi dapat berguna untuk keadaan-keadaan mendesak di luar ekspektasi dan tidak diinginkan seperti saat kecelakaan, kematian, dan lainnya. Kerugian-kerugian atas kejadian tersebut dapat diminimalisasi dengan asuransi yang sudah dimiliki. 4. Menyiapkan dana pensiun sedikit demi sedikit Tabungan pensiun dapat menjadi jaminan di hari tua saat usia sudah tidak produktif lagi. Hal tersebut dilakukan agar di masa tua, masih dapat memenuhi kebutuhan sehari-hari. Menggunakan uang THR untuk dialokasikan ke dana pensiun merupakan suatu hal yang bijak. 5. Perluas portfolio Investasi Dengan mengalokasikan THR untuk berinvestasi, Anda dapat memiliki masa depan yang aman dan tenang. Saat ini sudah banyak instrumen investasi yang memudahkan untuk mulai berinvestasi. Dari mulai emas, saham, reksadana sampai kripto. Belakangan kripto menjadi salah satu instrumen investasi yang menjanjikan dan menjadi salah satu dari lima instrumen investasi terpopuler bersama dengan emas. Siska menambahkan, walau kripto dikenal dengan tingkat volatilitas yang tinggi namun saat ini kripto menjadi salah satu instrumen yang paling diminati untuk investasi jangka panjang. Ada banyak jenis aset kripto yang bisa dipilih untuk berinvestasi seperti Bitcoin, Ethereum, Tether, atau USD Coin.! berinvestasi di kripto. Pilih juga platform yang sudah jelas, teregulasi, resmi, dapat dipercaya dan menawarkan keamanan untuk berinvestasi. Salah satu hal yang perlu dilakukan saat ingin melakukan investasi baik di kripto maupun instrumen lainnya adalah dengan melakukan analisis yang baik terhadap instrumen investasi yang diinginkan. Mulai dari pasar kripto itu sendiri, cara kerjanya, jenis aset kripto, bahkan fitur, produk, layanan menarik yang ditawarkan oleh platform investasi kripto. Keamanan menjadi hal yang sangat penting dalam bertransaksi kripto. Maka dari itu, pastikan bahwa aplikasi atau platform yang digunakan telah terdaftar di Badan Pengawas Perdagangan Berjangka Komoditi/Bappebti dan diawasi oleh Kementerian Komunikasi dan Informatika (Kominfo). Sumber : https://swa.co.id/swa/capital-market/personal-finance/5-tips-manfaatkan-uang-thr-sebagai-tabungan-masa-depan KONTAN.CO.ID -Jakarta. Kementerian Perdagangan melalui Badan Pengawas Perdagangan Berjangka Komoditi (Bappebti) memblokir 218 entitas di bidang Perdagangan Berjangka Komoditi (PBK) atau investasi bodong selama Januari–Maret 2022.

Pemblokiran dilakukan bekerja sama dengan Kementerian Komunikasi dan Informatika. Pemblokiran meliputi alamat website entitas investasi bodong, akun Telegram, Facebook, Instagram, maupun di aplikasi AppStore. Kepala Biro Peraturan Perundang-undangan dan Penindakan Aldison menegaskan, setiap pihak yang melakukan kegiatan perdagangan berjangka di Indonesia wajib memiliki izin dari Bappebti. Serta tunduk dan patuh pada ketentuan peraturan perundangundangan yang berlaku di Indonesia. "Meskipun mengaku memiliki legalitas dari regulator luar negeri, melakukan penawaran di bidang perdagangan berjangka tetap diwajibkan memiliki izin dari Bappebti,” katanya dikutip dari laman resmi Kementerian Perdagangan (20/4/2022). Aldison juga mengingatkan, berinvestasi di pialang berjangka yang tidak memiliki izin dari Bappebti sangat berisiko bagi masyarakat. Bappebti selaku regulator tidak dapat memfasilitasi investor dalam rangka melakukan mediasi apabila terjadi perselisihan (dispute) antara investor dengan entitas tak berizin tersebut. Selain itu, Bappebti tidak dapat memastikan integritas pengurus dan integritas keuangan dari entitas tersebut. Dana yang disetorkan sebagai modal investasi juga tidak dapat dijamin keamanannya karena tidak menggunakan rekening terpisah (segregated account) yang disetujui Bappebti. “Sebelum memutuskan untuk berinvestasi, ketahui terlebih dahulu profil dan legalitas pelaku usaha di bidang PBK dengan cara mengakses website resmi Bappebti di tautan https://www.bappebti.go.id,” tandas Aldison. Daftar investasi bodong dan perdagangan berjangka komoditi yang diblokir pemerintah

PLAYSTORE

Nah, itulah daftar 218 entitas di bidang Perdagangan Berjangka Komoditi (PBK) atau investasi bodong yang diblokir oleh pemerintah selama Januari–Maret 2022. Sumber : https://investasi.kontan.co.id/news/selain-binomo-ini-daftar-218-investasi-bodong-dan-pbk-yang-diblokir-pemerintah Kematian merupakan hal yang pasti dialami oleh setiap orang, dan kita pun tidak akan pernah tahu kapan kita akan tutup usia. Lantas pernahkah terpikir di benak Anda, kemanakah harta Anda akan berpindah?

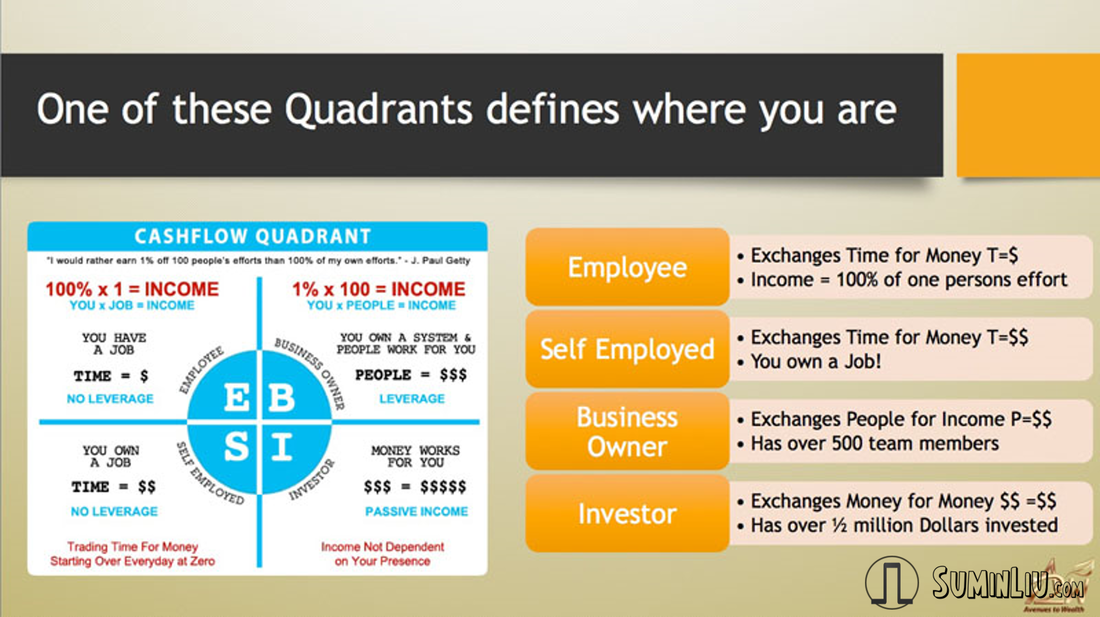

Sebagian besar dari kita telah bekerja keras selama bertahun-tahun mengumpulkan aset yang menjadi harta kekayaan. Selain harus memiliki perencanaan arus kas, proteksi, investasi, pensiun, dan pajak, kita pun membutuhkan perencanaan distribusi kekayaan (estate planning). Salah satu tujuan dari perencanaan distribusi kekayaan adalah agar kekayaan yang kita miliki, dapat dipindahkan ke pihak yang dituju sesuai dengan keinginan. Selain itu, perencanaan ini juga ditujukan untuk memitigasi adanya konflik perebutan harta antara orang-orang yang kita cintai. Lakukan perencanaan distribusi kekayaan saat keuangan Anda stabil Dalam fase kehidupan, akan ada masa di mana Anda memasuki usia di mana keuangan Anda mulai stabil. Mulailah untuk melakukan perencanaan distribusi kekayaan karena ketika menundanya, situasi berpotensi menjadi semakin rumit. Jika Anda tidak melakukan perencanaan ini sama sekali, maka hampir dipastikan maka hampir dipastikan kekayaan anda tidak dapat terdistribusi dengan baik. Proses pembagian kekayaan tidak akan sesuai dengan yang diharapkan. Hadiah, hibah, atau wasiat Di saat pemilik harta masih hidup, pemilik harta bisa melihat anak yang mana yang lebih memerlukan bantuan finansial, dan mereka pun bisa melakukan pemberian hadiah atau hibah sebelum wafat. Pada dasarnya hibah dan hadiah merupakan sebuah proses distribusi kekayaan saat pemilik harta masih hidup. Disebut hibah apabila proses pembuktian distribusinya menggunakan proses akta seperti halnya, hibah untuk aset rumah, tanah, perkantoran, mobil, dan lainnya. Namun pemberian hadiah umumnya tidak perlu menggunakan pembuktian akta, contohnya adalah hadiah perhiasan, logam mulia, atau barang lainnya. Salah satu manfaat hibah adalah untuk menghindari perebutan kekayaan di kemudian hari, yang terjadi antara orang-orang yang dicintai. Proses hibah maupun pemberian hadiah itu sendiri tentu berada di bawah kendali pemilik harta. Apabila pemilik harta menghendaki perpindahan kekayaan setelah meninggal, maka sangat disarankan membuat surat wasiat demi memperlancar proses distribusi kekayaan terhadap pihak-pihak yang dikasihinya. Surat wasiat merupakan surat pernyataan dari seorang pewaris tentang apa yang dikehendaki sesudah dirinya wafat dan sebaiknya disahkan oleh Notaris agar kelak dapat menjadi alat pembuktian yang sah di mata hukum. Penunjukkan seorang atau beberapa orang menjadi penerima wasiat menjadi poin penting yang ada di wasiat. Namun, penunjukkan penerima wasiat tidak boleh mengurangi bagian mutlak (Legitieme Portie) yang diperuntukkan bagi para ahli waris, sebagaimana yang diatur oleh hukum yang berlaku. Patut diketahui bahwa hukum waris di Indonesia sendiri dibagi menjadi tiga macam yaitu hukum waris perdata, hukum waris Islam, dan hukum waris adat. Pewaris diberi kebebasan untuk memilih hukum yang dia kehendaki. Ketahui bahwa utang juga bisa diwariskan Seperti halnya sebuah perusahaan, kita sebagai individu pun harus memiliki sebuah neraca atau laporan posisi keuangan kita. Hitunglah berapa aset yang kita miliki dan catat di mana kita menyimpannya, demikian pula halnya dengan utang. Dalam Pasal 1100 KUHPerdata, utang dari pemilik harta juga akan diwariskan ke ahli waris. Itulah sebabnya, memiliki catatan yang jelas tentang posisi kekayaan kita saat ini adalah hal yang harus kita lakukan agar kita tahu seberapa besar beban keuangan yang nantinya akan ditransfer ke ahli waris. KUHPerdata juga memperbolehkan seorang ahli waris untuk menolak warisan. Dengan demikian, dia pun tidak akan menerima beban utangnya. Dalam hal ini, ahli waris tidak bisa memilih sebagian saja, jika dia menolak utang dia juga harus menolak waris, begitupun sebaliknya. Perhitungkan segala biaya yang dikeluarkan Distribusi kekayaan jelas membutuhkan biaya. Dalam hal ini, biaya tersebut adalah pajak. Ketika pemilik kekayaan berniat memberi hibah sebuah aset, sebut saja tanah ke ahli warisnya di saat masih hidup, maka ada komponen pajak bernama Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB) untuk aset tersebut. BPTHB sendiri dikenakan kepada pribadi atau badan, karena perolehan hak atas tanah dan/atau bangunan merupakan perbuatan atau peristiwa hukum yang mengakibatkan diperolehnya hak atas dan atau bangunan oleh pribadi atau badan. Lantas, bagaimana jika si pemilik kekayaan belum mempersiapkan dana untuk balik nama, dan dia telah meninggal dunia? Sementara itu, ahli waris sendiri tidak memiliki dana yang cukup untuk membayar BPHTB? Di sinilah peran penting asuransi jiwa. Si pemilik kekayaan seharusnya sudah memiliki asuransi jiwa. Uang pertanggungan dari asuransi jiwa yang dicairkan sepeninggal sang pemilik, akan sangat berguna bagi ahli waris untuk melancarkan proses distribusi kekayaan. Tentu saja dalam hal yang berkaitan dengan membayar pajak. Bagi yang belum memiliki asuransi jiwa, alangkah baiknya mulai mempertimbangkan untuk memilikinya. Namun, sebelumnya ketahui terlebih dahulu berapa uang pertanggungan yang Anda inginkan untuk diberikan kepada ahli waris Anda kelak. Itulah beberapa hal yang harus Anda ketahui seputar perencanaan distribusi kekayaan. Kompleksitas perencanaan distribusi kekayaan akan sangat bergantung pada individu yang bersangkutan. Semakin rumitnya persoalan hidup, maka semakin lama dan rumit pula perencanaan distribusi kekayaan yang harus dilakukan. Sumber : https://www.bantennews.co.id/apa-itu-distribusi-kekayaan-dan-yang-harus-anda-ketahui/ Cashflow Quadrant adalah sebuah diagram yang menggambarkan cara seseorang untuk memperoleh penghasilannya.

Sebuah buku yang ditulis oleh Robert Kiyosaki menjelaskan bagaimana nilai yang dianut seorang pribadi berpengaruh kepada cara mereka memilih pekerjaan. Mungkin ada di antara kita yang sudah mendengar mengenai cashflow quadrant ini, dan juga ada yang baru pertama kali mendengarnya. Kita akan mempelajari setiap bagian yang ada pada cashflow quadrant, untuk mengetahui juga posisi kita ada di bagian yang mana? 4 Tipe Manusia pada Cashflow Quadrant Dari sekian banyak perbedaan manusia satu dan yang lainnya, mari mempersempit perbedaan tersebut ke dalam empat kelompok manusia. Keempat kelompok ini membedakan cara seseorang memilih pekerjaan yang akan dijalani sesuai core value atau nilai yang dianut. Cashflow quadrant terbagi ke dalam 2 bagian yaitu sisi sebelah kiri ditempati oleh Employee (E) dan Self-Employed (S) serta sisi sebelah kanan yang diduduki oleh Big Business (B) dan Investor (I). #1 Quadrant “E” Quadrant “E” atau kependekan dari employee (karyawan) memilih mencari keamanan dan kenyamanan bekerja dengan gaji setiap bulan yang sudah pasti diterima. Dengan menjadi karyawan yang baik dan mampu memenuhi persyaratan bekerja di perusahaan ternama, tentu berharap pekerjaan ini dapat membawa pada kenyamanan. Orang-orang “E” harus menukar hampir seluruh waktunya untuk bekerja, yaitu 40 hingga 60 jam per minggu. Jika mereka tidak bekerja, artinya tidak ada uang yang dihasilkan. Melalui jenjang karier yang jelas, sistem bekerja di perusahaan yang sudah punya nama besar, membuat “E” yakin memperoleh penghidupan yang layak. Kenaikan gaji tahunan, bonus-bonus, dan lain sebagainya sudah menanti di depan mata selama kita memiliki penilaian kinerja yang baik di perusahaan yang sistemnya baik. Sebuah kata yang paling tepat menggambarkan tipe seorang karyawan adalah security atau rasa aman. Rasa aman dapat dialami jika tingkat risiko yang harus dihadapi rendah. Quadrant “E” memperlihatkan juga mereka yang memilih untuk menjadi pekerja biasanya tidak memiliki keberanian untuk mengambil lompatan besar dengan risiko tinggi. #2 Quadrant “S” Seperti apakah mereka yang ada di bagian “S” ini? “S” yang mewakili self-employed business menunjuk kepada para pebisnis yang memiliki usaha tetapi dikerjakan sendiri juga. Contohnya adalah dokter, agen asuransi, arsitek, desainer. Mereka memiliki bisnis sendiri, tetapi bisnis ini cenderung tidak dapat dilepaskan begitu saja. Pekerjaan “S” ini masih tetap membutuhkan kerja keras dan ide utama dari pemilik bisnis. Hampir mirip dengan employee, untuk memperoleh penghasilan “S” perlu menukarkan waktunya, bahkan lebih banyak waktu yang termakan dibandingkan dengan para karyawan. Karyawan masih punya waktu istirahat setelah jam kantor selesai. Tetapi jika punya bisnis sendiri, kita perlu memikirkan segala kemungkinan yang terjadi besok. Bagaimana jika bisnis ini mengalami penurunan, strategi apa yang harus diambil, dan lain sebagainya. Punya bisnis sendiri, artinya bekerja sendiri juga. Jika pelaku bisnis ini bermalas-malasan akan berakibat kepada penurunan omzet. Tetapi dengan self-employed business ini, sebetulnya adalah langkah awal yang baik untuk pindah ke quadrant bagian kanan menuju kebebasan finansial. #3 Quadrant “B” Keseriusan para pelaku usaha di self-employed business akan membawa kepada tingkat selanjutnya yaitu quadrant B atau big business. Yang tergolong ke dalam big business adalah perusahaan yang memiliki + 500 orang karyawan. Pemilik bisnis yang maju biasanya tidak mau bekerja sendiri. Mereka mampu mengelola sumber daya yang ada termasuk sumber daya manusia. Pebisnis ini membuat sistem yang baik dan mengajak orang-orang yang mumpuni di bidangnya untuk menjadi sebuah tim yang solid. Seperti kita ketahui saat bekerja dalam sebuah tim, kita akan menghasilkan sinergi yang baik. Dalam sebuah tim, masing-masing akan mengerjakan bagiannya untuk mencapai tujuan yang sama, maka pekerjaan akan lebih efektif dan efisien, serta menghasilkan penerimaan yang besar pula. Namun pada kenyataannya memang tidak mudah untuk membangun bisnis yang kuat dan bertahan lama. Banyak perusahaan yang tutup kembali kurang dari 5 tahun. Namun saat big business dapat dipertahankan dan terus dikelola dengan baik seiring dengan perkembangan jaman, maka pada akhirnya pemilik bisnis ini, kerja atau tidak kerja akan tetap menghasilkan uang atau disebut dengan passive income. #4 Quadrant “I” Mungkin tahapan “I” atau investor ini dapat dikatakan paling tinggi dari cashflow quadrant. Di mana pada quadrant “I” digambarkan mereka yang sudah memiliki kebebasan dalam hidupnya, baik itu kebebasan finansial, maupun kebebasan waktu. Dengan disertai pengetahuan yang memadai dan terus-menerus diperbaharui, harta yang dimiliki oleh para investor pada akhirnya akan bekerja keras untuk menghasilkan uang bagi mereka. Sangat berbeda dengan keadaan pada “E” dan “S”, di mana mereka berusaha keras untuk dapat menghasilkan uang dan juga tanpa disadari sedang kehabisan waktu mereka dengan orang-orang yang terkasih. Kesuksesan tidak dicapai dengan mudah. Mereka yang saat ini berhasil, pasti juga mengalami berbagai macam kegagalan sebelumnya, hanya saja mereka tidak pernah putus asa dan terus mencoba. Seringnya orang lain tidak tau perjuangan yang harus dilewati tetapi mau menikmati hasilnya. Proses dan Progres Proses pencapaian puncak kebebasan finansial pastinya akan memakan waktu yang lama. Steak yang kamu bisa nikmati di restoran melewati berbagai proses pematangan dan penataan (plating) yang artistik sehingga harganya menjadi tinggi. Proses jatuh bangun inilah yang mau tidak mau harus dihadapi saat kamu mempunyai sebuah mimpi untuk mencapai kebebasan finansial. Setiap proses yang dihadapi akan membawa dirimu naik ke tingkatan yang lebih tinggi. Pilih Rasa Aman atau Kebebasan? Setelah melihat keempat quadrant di atas, bisakah kamu menentukan ada di mana posisimu saat ini? Nah, dalam bekerja kamu lebih memilih yang mana? Apakah rasa aman dan nyaman dengan penghasilan yang pasti atau memilih keluar dari zona nyaman, memberikan pengorbanan untuk nantinya berusaha mencapai titik kebebasan finansial? Semua itu kembali kepada tujuan yang ingin dicapai serta nilai yang dianut oleh masing-masing kita. Dan apapun pilihannya pasti ada keuntungan maupun kerugian yang harus diterima. Jangan sampai salah menentukan tujuan dari kehidupanmu sebelum melangkah. Sumber Referensi:

PT Prudential Life Assurance (Prudential Indonesia) mencatatkan mencatatkan pendapatan total premi tertinggi di industri sebesar Rp26,8 triliun dan juga dana kelolaan sebesar Rp73,4 triliun di 2017.Selain itu, pembayaran total klaim asuransi perseroan mencapai Rp12,3 triliun, atau tumbuh sebesar 24% ketimbang pada tahun sebelumnya.

Fundamental perusahaan tetap berada di posisi yang kuat, terlihat pada pencatatan total aset yang sebesar Rp81,7 triliun di 2017. Sejalan dengan pertumbuhan total bisnisnya, Prudential Indonesia juga masih memegang posisi terdepan melalui bisnis asuransi syariahnya dengan membukukan pendapatan kontribusi bruto sebesar Rp3,4 triliun dan juga aset sebesar Rp9,9 triliun di tahun 2017. Presiden Direktur Prudential Indonesia Jens Reisch menjelaskan kinerja keuangan mereka di 2017 mencerminkan besarnya kepercayaan yang diberikan oleh nasabah serta pemangku kepentingan lainnya. “Kami melihat kuatnya permintaan nasabah akan produk perlindungan jiwa, dan khususnya perlindungan kesehatan dan penyakit kritis. Kami juga dengan bangga menyampaikan bahwa seluruh dana PRUlink menunjukan hasil yang positif tahun lalu dan merupakan salah satu top performer apabila dibandingkan dengan dana-dana saingan di kategorinya masing-masing,” ujarnya melalui siaran pers yang diterima Media Indonesia, Kamis (5/4). Hasil itu juga menunjukkan masih besarnya potensi pertumbuhan pasar asuransi jiwa di Indonesia dengan segmen kelas menengah diprediksi tumbuh menjadi 140 juta jiwa di 2020. “Dengan menempatkan nasabah kami sebagai fokus utama dalam menyusun strategi, Prudential Indonesia akan terus memperkuat kemampuan dalam memenuhi kebutuhan perlindungan keuangan jangka panjang masyarakat dan juga dalam memperkecil kesenjangan perlindungan di Indonesia,” tambah Jens. Prudential Indonesia saat ini tercatat memiliki jaringan tenaga pemasar terbesar di industri dengan total tenaga pemasar lebih dari 277 ribu orang per akhir 2017. Perusahaan optimis terhadap potensi pasar asuransi jiwa di Indonesia yang penetrasi asuransinya masih berada di posisi yang sangat rendah di bawah 2% produk domestik bruto (PDB). Seiring dengan perkembangan digital di Indonesia, Prudential juga terus memperkuat layanan digitalnya dalam melayani nasabah dan para tenaga pemasarnya. Tahun lalu, menurut Jens, pengajuan asuransi jiwa oleh calon nasabah secara daring melalui aplikasi sudah mencapai 40% dari total pengajuan. Perusahaan juga melengkapi jaringan tenaga pemasarnya yang terbesar di Indonesia dengan PRUforce, sebuah aplikasi digital yang dapat diakses oleh tenaga pemasar Prudential kapan pun dan di mana pun saja. (A-2) Sumber : http://m.mediaindonesia.com/read/detail/153392-prudential-indonesia-raih-pendapatan-premi-terbesar Vemale.com - Peran perempuan di dalam keluarga begitu banyak, mulai dari memgurus suami, anak, hingga keperluan rumah tangga. Belum lagi, jika ibu tersebut bekerja, selain harus pintar membagi waktu, ibu pun harus cerdas mengatur keuangan di dalam rumah tangganya. Inilah mengapa memberikan pendidikan keuangan kepada perempuan sangat penting.

Nini Sumohandoyo, Corporate Communications & Sharia Director Prudential Indonesia menjelaskan, salah satu program Corporate Social Responsibility (CSR) yang dilaksanakan pada 2017 oleh Prudential adalah program - program literasi keuangan (pengetauan atau kemampuan untuk mengelola keuangan). Mulai dari, literasi keuangan untuk anak - anak hingga perempuan. Kemudian, pemberian dua mesin apheresis untuk rumah sakit di Makasar dan Bandung, dan juga bermitra dengan Universitas Indonesia dalam membuka program S1 Aktuaria. Semua kegiatan CSR tersebut menjadi bagian dari laporan hasil kinerja keuangan 2017 Prudential, Jakarta, Kamis, (05/04/2018). Dalam menjalankan salah satu CSR tersebut pihaknya bekerjasama dengan Kementerian Pemberdayaan Perempuan dan Perlindungan Anak, Kementerian Pariwisata, Kementerian Sosial, dan Kementerian Perdagangan. Para perempuan yang tergabung dalam binaan UKM dikumpulkan dalam suatu pertemuan untuk diberikan pembekalan tentang ekonomi. Nini menjelaskan betapa pentingnya mengajarkan perempuan betapa penting mengelola keuangan dalam rumah tangga. Ibu bisa membedakan antara kebutuhan dan keinginan. Sebab, menurutnya dua hal tersebut menjadi masalah dalam kehidupan sehari - hari. "Kita ajarin secara basic, bedanya kebutuhan dan keinginan. Misalnya, yang menjadi kebutuhan adalah makan. Kalau keinginan biasa lebih ingin membeli baju. Jadi pengelolaan uangnya benar,” tambah Nini. Tidak hanya itu, menghitung pengeluaran dan pemasukan menjadi salah satu hal yang penting. Ini adalah hal yang paling basic pada aliran keuangan di rumah tangga. "Kemudian, secara sederhana menghitung pemasukan dan pengeluaran sehari - hari. Kita ajarin ibu - ibu enggak hanya tentang asuransi saja. Siapa yang sudah punya acount di bank tapi mereka simpan uang di rumah. mereka suka takut ke bank,”paparnya. Untuk belajar asuransi, para ibu - ibu rumah tangga diajarkan tentang bagaimana pentingnya memiliki asuransi jiwa. sangat penting melindungi diri dan anggota keluarga tercinta. “Kalau ada musibah seperti gempa, misal anggota keluarga meninggal tapi anaknya masih kecil kalau ngga punya asuransi kan repot. Sebaliknya kalo punya asuransi anak akan aman karena sudah tercover,” tutupnya. Sumber : https://www.vemale.com/keluarga/113395-alasan-penting-perempuan-harus-pintar-mengelola-keuangan.html |